米連邦準備制度理事会(FRB)のパウエル議長は11月30日の議会証言で、金融当局がインフレ高進について用いてきた「一過性」という表現について、「恐らくこの言葉を使わないようにする良いタイミングがきた」と語った。

これまで、新型コロナウイルス禍を受けたインフレ率の急上昇は主に一時的な要因によるものだと繰り返してきただけに、事実上の降参を認めた形だ。金融当局が引き締め気味の金融政策にシフトしつつある明確なサインとも言える。

「一過性」の表現は4月の連邦公開市場委員会(FOMC)声明で最初に言及があって以降、これまで毎回の声明で使われて激しい論争の的となってきた。サマーズ元財務長官らからは、パウエル議長をはじめとする当局者が持続的な物価圧力の危険を過小評価していると批判の声が上がっていた。

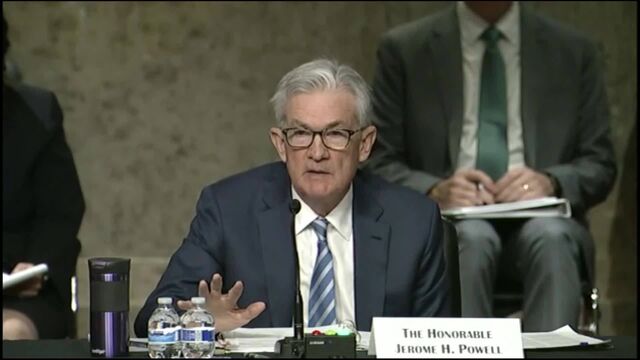

上院銀行委員会で証言したパウエルFRB議長(11月30日)

Photographer: Al Drago/Bloomberg

パウエル議長は引き続き来年のインフレ鈍化を見込んでいるものの、従来予想していたよりも物価上昇圧力が強力で根強いものであることを認めた上で、金融当局がこれまでの計画よりも早期に資産購入プログラムのテーパリング(段階的縮小)を完了することを検討する方針を示した。

フィッチ・レーティングスのチーフエコノミスト、ブライアン・コールトン氏は「必要性を感じた場合、来年末までに複数回の利上げを行う選択肢を確保するため、金融当局として多少のゆとりをもたせたい考えであるように見受けられる」と話した。

Not Fade Away?

The Fed's preferred measure of inflation has stayed elevated for longer than policy makers had expected, though it's forecast to cool next year

Source: Bureau of Economic Analysis, forecasts compiled by Bloomberg

労働市場が新型コロナ禍前の絶好調の状態に戻る前に金融引き締めに踏み切れば、広範囲で包摂的な雇用増を目指して昨年採用した新たな金融政策枠組みから、金融当局が離れようとしているのではないかと批判を招く恐れもある。

一方、金融市場にとって、パウエル議長が「一過性」の表現撤回とテーパリングについて語った内容はいずれも、金融当局がわずか数カ月前に想定していたよりもずっと早期の利上げ開始に向けて準備を進めていることを意味する。

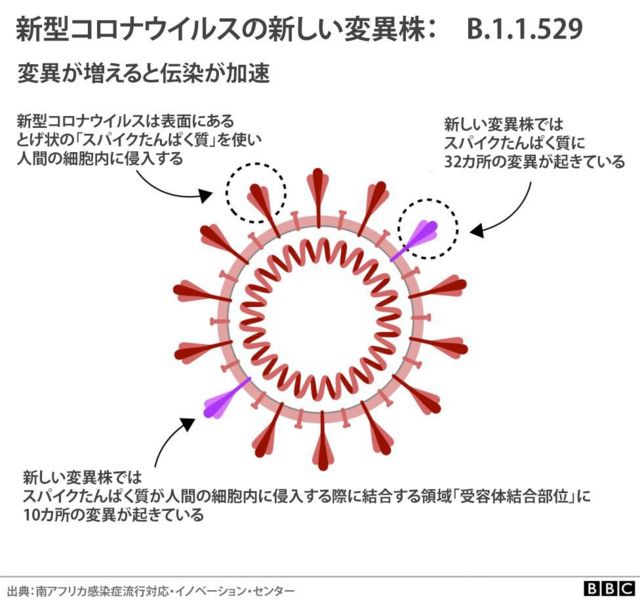

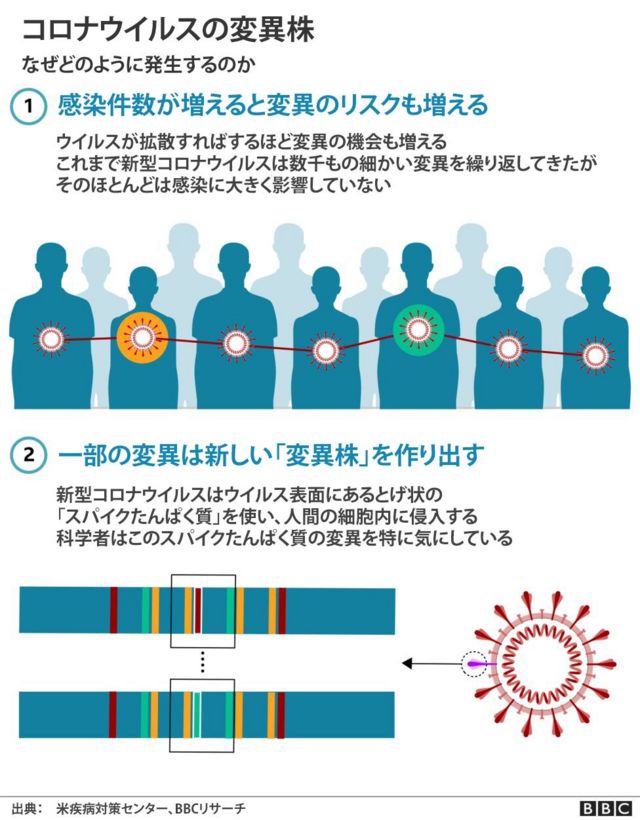

上院銀行委員会での議長発言を受け、米短期金融市場は2022年5月にも利上げが開始される確率を五分五分とし、同年末までに計60ベーシスポイント(bp、1bp=0.01%)前後の利上げを織り込んだ。これは30日早い時点よりも高い数値だが、新型コロナの「オミクロン株」について先週報じられる前の段階に比べ低くなっている。

米金融当局が昨年採用した金融政策枠組みでは、広範囲で包摂的な雇用増を目指すほか、過去の物価目標未達分を埋め合わせるため2%を上回るインフレ率をしばらく容認するとしている。

しかしパウエル議長は、パンデミック(世界的大流行)以前のような好調な労働市場に戻るには多少の時間がかかるかもしれないと述べるとともに、「そこに達するには物価安定が必要になるだろう」として、インフレ抑制が前提条件になるとの見解を示唆した。

「一過性」という言葉を使わないようにするタイミングだとパウエルFRB議長は発言

Source: Bloomberg

原題:

Powell Ditches Transitory Inflation Tag, Paves Way for Rate Hike(抜粋)

https://news.google.com/__i/rss/rd/articles/CBMiQ2h0dHBzOi8vd3d3LmJsb29tYmVyZy5jby5qcC9uZXdzL2FydGljbGVzLzIwMjEtMTItMDEvUjNFVU42RFdMVTZCMDHSAQA?oc=5

2021-12-01 04:31:34Z

1195448830